تاثیر افزایش نرخ بهره بر بازار سهام و نوسانات آن بر کسی پوشیده نیست، بهطوریکه اثر معکوس نوسانات شاخصهای بازار سهام و نرخ بهره بهطور آماری مشخص است و همواره رشد نرخ بهره به ضرر بازار سهام و کاهش آن به سود بورسبازان بودهاست. اثر افزایش نرخ بهره بر کنترل تورم و نقدینگی و ضرورت آن برای اقتصاد تورمی مانند ایران نیز کاملا بدیهی است، اما از منظر بازار سهام، همواره نرخ بهره و آثار سو آن بر بازار سهام از خاطر کسی نخواهد رفت. آخرینبار، افزایش نرخ بهره در اوایل سال۹۹ و سقوط بازار سهام در آن سال، موجب زیان جمع کثیری از سرمایهگذاران شد. رشد نرخ بهره سبب خواهد شد تا نسبت قیمت به سود بازار پول کاهش یابد.

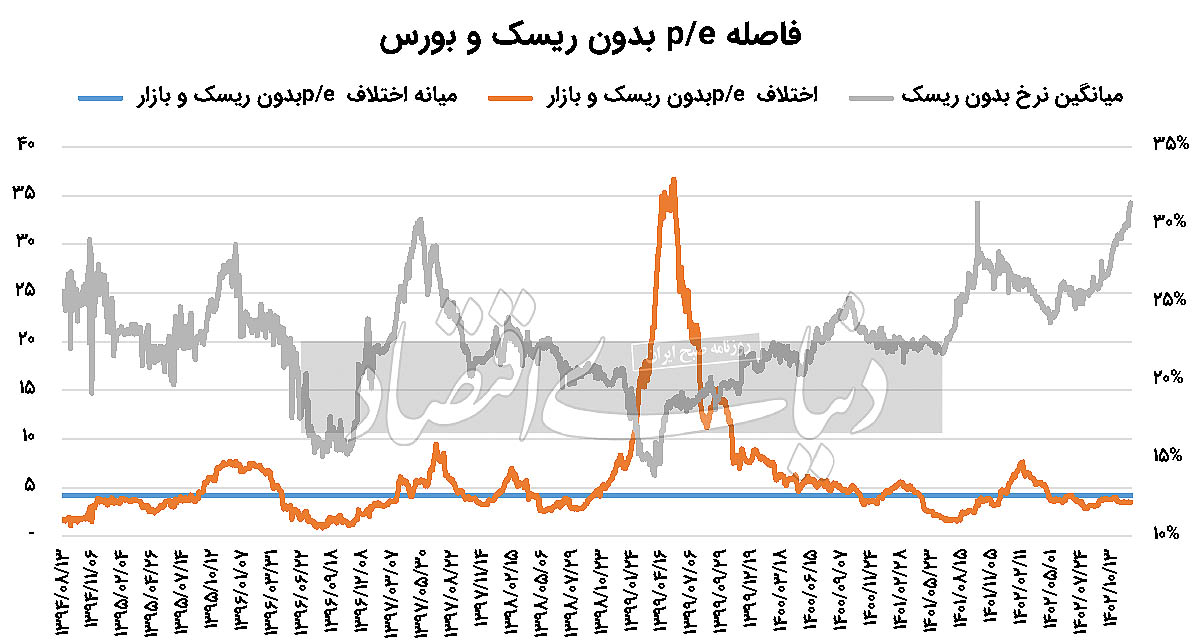

به گزارش اقتصاددان به نقل از دنیای اقتصاد ، بسیاری از فعالان بازار بر این عقیده هستند که P/E بازار سهام نیز به این واسطه تعدیل میشود، چراکه رشد نرخ بهره، موجب افزایش نرخ بازده انتظاری میشود. از آنجاکه در منابع مالی بازده انتظاری در مخرج کسر نسبت قیمت به سود قرار دارد، انتظار میرود، با رشد این متغیر نسبت قیمت به سود بازار سهام نیز سیری نزولی داشتهباشد، اما همواره به دلیل صرف ریسک موجود در بازار و قیمت بالایی که اهالی بازار سهام به یکریال سود بورسی میدهند، فاصلهای میان نسبت قیمت به سود بازار سهام و نسبت قیمت به سود بدونریسک یا بازار پول وجود دارد. در این گزارش به بررسی فاصله این نسبت بهصورتعددی پرداختهشدهاست. هر زمانیکه این فاصله زیر ۴ واحد بودهاست، بازار سهام پتانسیل کافی را برای رشد داشتهاست.

عوامل موثر بر P/E سهام

نسبت قیمت به سود بازار عموما به دو عامل قیمت و سود بستگی دارد، اما از آنجاکه قیمت در بازار سهام که کارآیی کافی را دارد، بر اساس ارزش فعلی سود تقسیمی سالهای آینده بهدست میآید، میتوان نسبت قیمت به سود را بر اساس مدل گوردون تابعی از نسبت تقسیم سود، بازده موردانتظار و نرخ رشد سودآوری دانست. بر این اساس، نسبت قیمت به سود انتظاری بازار حوالی ۶واحد بهدست میآید. در حالحاضر این نسبت در بازار حدود ۶٫۷ واحد است، اما اگر قرار باشد، نسبت قیمت به سود افزایش یابد، یا بهعبارتی قیمت سهام رشد کند، یا باید با رشد نرخ دلار نرخ رشد سودآوری سهام تقویت شود یا باید نرخ بازده موردانتظار بازار به وسیله کاهش نرخ بهره یا نرخ بدونریسک کاهش یابد، پس باید دید زور نرخ بهره بیشتر است یا رشد نرخ دلار و اثر آن بر سود شرکتها میتواند بازار را تکان دهد، پس نسبت P/E با رشد سودآوری رابطه مستقیم و با نرخ بازده موردانتظار رابطهای معکوس دارد.

فاصله P/E بازار سهام و پول

نسبت قیمت به سود بازار؛ در واقع معکوس نرخ بهره بدونریسک است، یعنی چند سالطول میکشد، فرد با سرمایهگذاری در سپرده بانکی به اصل سود خود برسد. قطعا بازار سهام که بازده انتظاری آن وابسته به نرخ بهره است، با افزایش نرخ بهره، دچار نوساناتی در P/E خواهد شد، اما همواره فاصلهای میان نسبت قیمت به سود بازار پول و بازار سهام بهطور تاریخی وجود داشتهاست. دلیل این مهم، عمدتا صرف ریسک بازار سهام و تمایل بالای سهامداران به پرداخت پول بیشتر به ازای یکریال سود سهام است. نگاهی آماری به فاصله نسبت قیمت به سود این دو بازار حکایت از آن دارد که این نسبت عمدتا بین۲٫۵ تا ۶٫۵ واحد بودهاست. میانه این فاصله این دونسبت نیز حدود ۴٫۲۲ واحد بودهاست. هرگاه اختلاف P/E بازار پول و سهام به کمتر از ۴ واحد رسیدهاست، در صورت مناسببودن شرایط بازار سهام، شاخصکل رشد خوبی را تجربهکرده است، به اینمعنی که هر زمانی این نماگر به زیر ۴واحد رسیدهاست، یا رشد نرخ دلار یا نوسانات بازار پول، از سهام حمایت کرده و موجب رشد شاخص بورس شدهاست. اولین تجربهای که بر اساس نمودار در بازه سال۹۴ تاکنون، رخدادهاست، مربوط به بهار ۹۶بود که فاصله نسبت قیمت به سود بازار پول و سهام، زیر ۴٫۲۲ واحد بودهاست. هرچند ممکن است میانه این فاصله تاریخی در آن مقطع متفاوت باشد، چراکه میانگین نسبت قیمت به سود در آن مقطععددی متفاوت بود، اما بر اساس نمودار کاهش این فاصله نسبت به میانه تاریخی سبب شد تا بازار در آن مقطع رشد خوبی را تجربه کند. در آن مقطع، کاهش نرخ بهره از بازار حمایت کرد و موجب شد تا شاخصکل بورس، در بهار ۹۶ تا پایان سال۹۶، بازدهی ۳۵درصدی را بهثبت برساند. آبان ۹۶ بود که این فاصله به یک واحد رسیده بود.

احتمال افزایش نرخ دلار به دلیل روی کار آمدن ترامپ سبب شد تا با وجود رشد نرخ بهره بازار سهام رشد کند. کاهش مداوم نرخ بهره سبب شد تا برای دومینبار در اواخر سال۹۷ فاصله دو شاخص مهم بازار پول و سرمایه به زیر میانه ۴٫۲۲واحدی برسد. این بار، بازار دو محرک بازار پول و بازار ارز را داشت. در سال۹۷، قیمت دلار ۱۶۳درصد افزایش ارتفاع یافت و بورس را تکان داد. بازار سهام از ۱۵بهمن ۹۷ تا مهر ۹۸نماگر بازار سهام، رشد ۱۰۶درصدی را تجربه کرد. بازار سهام به سبب کاهش نرخ بهره رشد خوبی را بهثبت رساند و همین موضوع مسببات رشد سال۹۹ را فراهم کرد. البته رشد قیمتهای جهانی رشد نرخ ارز در سال۹۹ بورس خوبی را برای بازار سهام رقم زد، پس از ریزش سال۹۹، نرخ بهره روندی صعودی داشته و فاصله P/E بازار سهام و بازار پول بسیار زیاد بود، لذا بازار محکوم به شکست بود تا زمانیکه این فاصله این دو نسبت به میانگین بازگردد. این درحالی بود که ثبات نرخ ارز در سال۱۴۰۰ نیز بازار را وارد رکود کرد. در اسفند۱۴۰۰ باردیگر این شاخص به زیر میانه تاریخی آمد و بازار به دلیل کاهش نرخ بهره حمایت شد. این موضوع، با جنگ روسیه و اوکراین رشد قیمتهای جهانی و حذف ارز ترجیحی همراه شد و بازدهی خوبی را در آن زمان نصیب سهامداران کرد. در آبان۱۴۰۱ نیز بار دیگر این نسبت سیگنال ارزندگی را به بازار مخابره کرد که با وجود رشد نرخ بهره، شاخص سهام سقف جدیدی را در ۲میلیون و ۵۰۰هزار واحد بهثبت رساند، چراکه رشد نرخ ارز بهطور گستردهای از بازار سهام حمایت میکرد. در آبان سالجاری با وجود سیگنال مثبت دلار به بازار سهام، نرخ بهره بیش از ۳۰درصد است و بازار سهام را در حالت خنثی قرار دادهاست.

مسیر پیشروی بازار

اکنون نیز شاخص مدنظر این گزارش، در حوالی میانگین قرار دارد. سهحالت میتواند در پیشگاه بازار قرار گیرد. اول آنکه با وجود رشد نرخ بهره، نرخ دلار نیز افزایش قابلتوجهی را بهثبت رسانده و در اعداد بالایی معامله شود تا بازار نیز با آن همگام شده و رشد قابلتوجهی را تجربه کند، یا میتواند با قیمتهای فعلی دلار که نسبت به ماههای گذشته بسیار بالاست، نرخ بهره شروع به کاهش کند و بازار سهام، از دو محل مورد حمایت قرار گیرد. در سناریوی بدبینانه نیز احتمالا بازار سهام از این دو محل، محرک مناسبی نداشتهباشد و به واسطه رشد بیشتر نرخ بهره و کاهش نسبت قیمت به سود سهام، محرک دلاری نیز تاثیر چندانی بر بازار سهام نداشتهباشد. در اینصورت، دوباره این نسبت به کف تاریخی خود سقوط خواهد کرد. طی روزهای اخیر رشد نرخ ارز به محدوده ۶۰هزارتومان، سبب شد تا بازار سهام نیز سه روز متوالی روزهای پررونقی را تجربه کند. بهنظر میرسد اینبار، زور نرخ ارز بیشتر است و با وجود آنکه نرخ بدونریسک در محدوده سقف تاریخی خود قرار دارد، اما رشد نرخ ارز به بازار جهت میدهد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰