بررسیها نشان میدهد که حراج اوراق از فرمت بازاری خود خارجشده و ردپای توصیههای دستوری در بازار مشاهده میشود. مطابق بررسیهای آماری از ابتدای حراج اوراق، مشاهده میشود که در روزهای پایانی یا ابتدایی هر ماه مبلغ قابلتوجهی از اوراق دولتی بهفروش میرسد، حال آنکه در بقیه روزها این روند بسیار کمتر است.

این رفتار غیرمعمولی، جزئیات قابلتوجهی دارد، درحالیکه بررسیها نشان میدهد ۷۵درصد اوراق در بازار سرمایه فروخته شدهاست، مالکان اصلی این اوراق شرکتها یا نهادهای دولتی یا شبهدولتی بودند، بنابراین بهنظر میرسد «رویکرد دستوری» برای خرید این اوراق جای خود را به رویکرد «بازاری» حراج دادهاست. به بیان دیگر، احتمالا دولت برای اعطای حقوق و دستمزد بودجهای خود، به شرکتهای دولتی فرمان خرید اوراق را میدهد. پیشتر این رویکرد خرید دستوری برای بانکها وجود داشت، اما به دلیل وضعیت نامساعد بانکها، حال شرکتهای دولتی و شبهدولتی وارد حراج میشوند و در زمانهای مقرر این اوراق را میخرند.

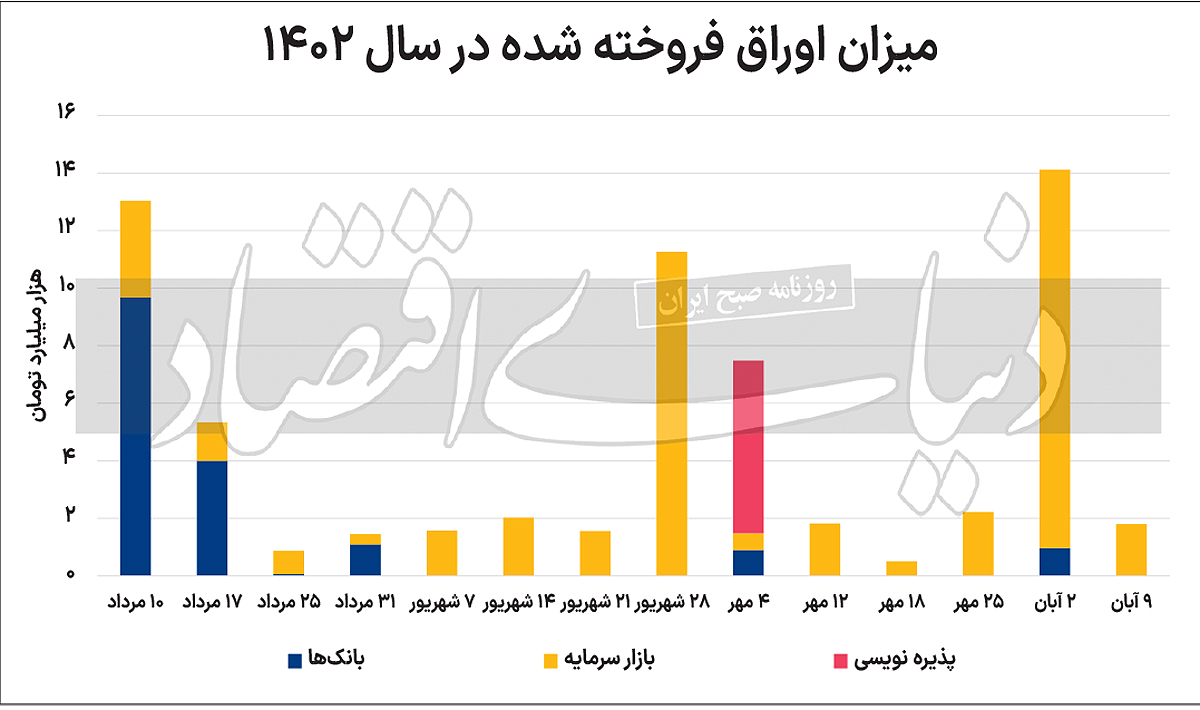

به گزارش اقتصاددان به نقل از دنیای اقتصاد ، دولت همهساله اوراقی را با عنوان اوراق مالی دولتی اسلامی برای تامین مالی بودجهخود تامین میکند. این اوراق در حراجهایی که در سامانههای بازار بینبانکی کارگزاری بانکمرکزی و مظنهیابی شرکت مدیریت فناوری بورس تهران برگزار میشود، بهفروش میروند. نکته قابلتامل در مورد روند فروش این اوراق در حراجها این است که روند فروش آن از نوسان بسیار زیادی برخوردار است. بررسی پراکندگی (واریانس) فروش حراجهای امسال تا به اینجا نشان میدهد که واریانس فروش اوراق در ۱۴حراج نخست امسال که تا به اینجا برگزار شدهاند، عدد ۲۱٫۸۹ را نشان میدهد؛ حال آنکه پراکندگی فروش حراجهای سالقبل ۷٫۵۷ بود. بهسادگی میتوان دریافت که الگوی فروش در حراجهای امسال تفاوت زیادی از خود نشان دادهاست و بهنوعی نوسانات بیشتری در بازار امسال وجود دارد. این امر زمانی واضحتر میشود که شاخص پراکندگی را در ۱۴حراج نخست سالقبل محاسبه میکنیم و به عدد ۱٫۵۵ میرسیم که تفاوت زیادی با عدد ۲۱٫۸۹ دارد.

بازار پرنوسان

در بازار باثبات و متعادل تصور این است که در صورت عدممداخله بیرونی و فقدان شوکهای برونزا نوسانات زیادی وجود نداشتهباشد، بااینحال بررسی وضعیت بازار اوراق در ایران نشان میدهد که در این بازار شوکهای برونزا و مداخلات فراوانی وجود دارد که به ایجاد نوسانات متعدد در این بازار منجر شدهاست. نمونهای از این نوسانات افزایش خریدها در روزهای پایانی و آغازین است که برگزارکنندگان حراج، آمار فروش اوراق را به تفکیک بانکها و بازار سرمایه منتشر میکنند. بررسیها نشان میدهد که بخش عمدهفروش این اوراق امسال در بازار سرمایه بودهاست. مشتریان بانکی اغلب دچار کمبود منابع هستند. بانکها در صورتیکه نتوانند ذخایر لازم خود نزد بانکمرکزی را تامین کنند، مجبور بهاضافه برداشت میشوند و بدهیشان به بانکمرکزی افزایش پیدا میکند.

بررسی خریدهای بانکها در حراج عملیات بازار باز نیز نشان میدهد بانکها در تهیه ذخایر لازم برای خود تحتفشار هستند. میزان سفارشهای ارسالی در حراج عملیات بازار باز هفتههاست که تفاوت زیادی با سفارشهای پذیرفتهشده دارد. بهرغم مشمول نبودن خرید اوراق در سیاست کنترل ترازنامهای، بانکها انگیزه زیادی برای خرید اوراق نداشتهاند. بررسی آمار فروش نشان میدهد از بین ۶۴٫۲هزارمیلیاردتومان اوراق فروختهشده در این حراج ۲۴٫۶درصد در بازار پول و توسط بانکها خریداریشده و ۷۵٫۴درصد در بازار سرمایه بهفروش رفتهاست.

در حراج اوراق مالی دولتی اسلامی، اوراق کوتاهمدت معمولا پرمشتریتر از اوراق بلندمدت هستند و دولت برای خرید اوراق بلندمدتتر خود تحتفشار بیشتری است. به دلیل عدماطمینان بالا و امکانپذیر نبودن پیشبینی وضعیت تورم در چند سالآینده، اوراق بلندمدت با سودهای کمتر از تورم امکان فروش کمتری در بازار دارند، به همین دلیل برگزارکننده حراج با افزایش نرخها تمایل دارد جذابیت اوراق خود را برای خریداران افزایش دهد، با این حال افزایش نرخها همچنان پایینتر از نرخ تورم بودهاست. حال سوال این است که چرا همچنان خریدارانی برای اوراق دولتی وجود دارد و چرا این خریدها با نوسانات بالایی اتفاق میافتند؟

نیازهای بیپایان

نگاهی به وضعیت فروش اوراق از آغاز سالتا امروز نشان میدهد با گذشت حدود هفتماه از آغاز سالدولت تاکنون ۱۴حراج برگزار کردهاست. این در حالی است که کل سال قبل ۴۳ حراج برگزار شد. طبق آمار اعلامی دولت تا به امروز ۶۲٫۴هزارمیلیاردتومان اوراق در این حراجها فروخته است. علاوهبر این ۳۰هزارمیلیاردتومان اوراق غیرنقدی خزانهداری اسلامی واگذار شدهاست. به این ترتیب طبق آمار اعلامی وزارت اقتصاد تا به حال دولت ۳۳٫۷۲درصد از ۱۸۷هزارمیلیاردتومان را که برای تامین مالی بودجهنیاز داشت فروخته است، بااینحال به گفته یک کارشناس اقتصادی با توجه بهعملکرد دولت در هفتماه نخست سال و کسری ۳۰درصدی بودجه، حجم اوراق موردنیاز دولت حداقل ۲۵۰هزارمیلیاردتومان خواهد بود.

همچنین دولت در زمان سررسیداوراق پیشین خود اوراق بیشتری منتشر میکند و بهفروش میرساند. بهنظر میرسد با رسیدن به نیمه دوم سالو عملکرد ضعیف بازار اوراق در نیمه اول، حجم اوراق انتشاری دولت معمولا در نیمه دوم سالبیشتر خواهد بود. پیش از این «دنیایاقتصاد» در گزارشی پیشبینی کردهبود که با رسیدن به نیمه دوم سال، دولت با تحتفشار قراردادن نهادهای مالی بودجهخود را بهصورت دستوری با فروش اوراق افزایش دهد و به این ترتیب بتواند کسریبودجه خود را تامین کند.

ترکیب خریداران

اوراق مالی دولتی اسلامی مشتریان خاص خود را دارد و برخی صندوقهای درآمد ثابت و برخی صندوقهای بازنشستگی برای تضمین درآمد خود این اوراق را میخرند، بااینحال به دلیل نرخ سود پایین این اوراق و نزدیکی نرخ آنها به نرخ سپرده بانکی، این اوراق معمولا جذابیت زیادی برای مشتریان عادی ندارند. نگاهی به ترکیب مالکان این اوراق نیز موید همین وضعیت است. بررسیها درباره بزرگترین مالکان این اوراق نشان میدهد که بیشاز نیمیاز اوراق فروختهشده توسط بانکمرکزی در حراجها در سالجاری تحت تملک شرکتها و سازمانهای دولتی یا تحتنفوذ دولت قرار دارند.

این رقم جدا از اوراقی است که توسط بانکمرکزی بازخرید شدهاند و اکنون تحت تملک خود بانکمرکزی قرار دارند. برای مثال دستکم ۹۰درصد اوراق با عنوان اراد ۱۲۹ در تملک شرکتهای دولتی یا غیردولتی تحتنفوذ دولت است. این وضعیت نشان میدهد که دولت بهنوعی در حال وامدادن به خودش است. دولت با فروختن اوراق منتشره خودش به شرکتها و بانکهای زیرمجموعه خود بدهیهای پیشین خود را به تعویق میاندازد و کسریبودجه خود را بهنوعی دیگر به شرکتهای زیرمجموعه خود تحمیل میکند. بهنظر میرسد سایه دولت بر بازار، آن را از شرایط حراج خارج و به محل مبادله دستوری تبدیلکرده است.

بررسی گزارش پولی و بانکی بانکمرکزی نشان میدهد در روزهای اخیر مهمترین عامل رشد پایهپولی افزایش بدهی بانکها به بانکمرکزی بودهاست و این وضعیت در شرایطی است که بانکمرکزی با تحتفشار قراردادن بانکها برای کنترل ترازنامه خود مانع رشد ترازنامه آنها میشود. از آنجا که بانکها به دلیل شرایط سخت ترازنامهای خود توانایی خرید اوراق را ندارند اما بخش زیادی از خریداران اوراق شرکتهای وابسته به بانکها بودهاند، به این ترتیب با واردشدن بدهیهای دولتی به ترازنامه بانکها حجم ترازنامه آنها نیز تغییر میکند و این شرایط ترازنامه بانکها را بیش از گذشته تحتتاثیر قرار میدهد.

ارسال نظر شما

مجموع نظرات : 0 در انتظار بررسی : 0 انتشار یافته : ۰